Si les financiers anglo-saxons (La City et Wall Street) n’ont pas pu faire tomber l’euro, on est obligé d’admettre que c’est grâce aux pays émergents ! Sans les BRICS, la Chine et même la Russie, il n’y aurait plus d’euro !

C’est du moins ce que nous explique Myret Zaki :

C’est du moins ce que nous explique Myret Zaki :

Ces pays ont compris que les agences de notations américaines étaient frauduleuses. Et ils ont maintenant les leurs ! L’Europe devrait avoir la sienne d’ici la fin de l’année.

Reste aux Américains à essayer d’avoir totalement la mainmise sur le Proche et Moyen Orient, lieu stratégique et sources d’énergie vitale. Mais là encore, la Chine et la Russie ne les laisseront pas faire !

I want to show some thanks to the writer just for rescuing me from this issue. Just after surfing through the world-wide-web and meeting things which are not pleasant, I assumed my life was well over. Living without the presence of approaches to the difficulties you’ve fixed through your main review is a critical case, as well as those that would have badly affected my entire career if I hadn’t come across your site. Your good understanding and kindness in handling every item was excellent. I don’t know what I would have done if I hadn’t discovered such a step like this. I’m able to at this time look forward to my future. Thanks very much for this skilled and result oriented help. I won’t hesitate to suggest your site to any person who wants and needs guide about this issue.

What a surprise for me to see people understanding french writings ! It must be like a mountain of difficulties for you ! Or perhaps are you using a translater ? Anyway, thank you very much for your very encouraging words !

Myret Zaki, votre position sur le keynesianisme a-t-elle évolué depuis la conférence de 2012 ?

0:00:50 Il y aurait-il d’autres sujets que vous aimeriez aborder lors de cette future conférence ?

00:06:00 Warren Buffet a déclaré en septembre 2013 que la réserve fédérale américaine était devenue le plus gros « Hedge Fund » de l’histoire. Que pensez-vous de cette déclaration ?

00:07:50 C’est une déclaration de septembre 2013. Ce genre de critiques de la part de l’establishment américain est-elle nouvelle ?

00:10:15 Le magazine Forbes accuse également les banques centrales d’être les plus grandes manipulatrices actuelles du marché. Qu’en pensez-vous ?

00:13:20 Existe-t-il des éléments tangibles qui vont dans le sens de cette hypothèse (manipulation de la FED pour « empêcher le marché de baisser ») ?

00:15:35 Comment se fait-il que les autres puissances ne réagissent pas sur ces sujets ?

00:17:40 Comment se fait-il que la valeur du dollar n’ait pas encore baissé compte tenu de l’utilisation forcenée de la planche à billet par la FED ?!

00:20:35 On a vu des tentatives de certains états de se soustraire à la mainmise du dollar. Ce fut le cas de la Lybie et de l’Irak.

00:24:48 Ces systèmes sont d’une complexité telle qu’ils semblent difficilement appréhendables pour la plupart des gens..

00:27:45 Comment se fait-il que la plupart des commentateurs économiques n’arrivent pas aux mêmes conclusions que vous ? La plupart ont une vision plutôt optimiste de la situation.

00:29:30 Il semble de plus en plus difficile pour les journalistes « mainstream » de défendre la doxa face à des contradicteurs indépendants et bien informés, je pense notamment à Berruyer et Béchade lors de leurs récents débats sur BFM TV.

00:31:50 En parlant de ne pas ébruiter les choses, comment est-il possible que l’affaire du blanchiment de l’argent de la drogue de cartels mexicains par HSBC soit passée quasiment inaperçue ?

00:33:25 Vous disiez précédemment qu’il y avait tout de même eu une régulation mise en place aux Etats-Unis. Pouvez-vous préciser ?

00:37:00 Nous sommes donc toujours dans l’idée que la dette pourra être remboursée… malgré un ralentissement de la croissance ?

00:39:10 Il faut donc appliquer des politiques d’austérité pour pouvoir relancer la croissance pour finalement pouvoir rembourser la dette ?

00:40:00 Si on suit votre raisonnement en ce qui concerne l’attaque concertée de la zone euro par des spéculateurs suite à la crise des subprimes, est-il normal d’appliquer des plans d’austérité pour rembourser une dette contractée suite à une sorte de fraude ?

00:42:55 Pourquoi ne pas faire défaut sur une partie de la dette en justifiant cela par un audit qui permettrait de confirmer les soupçons d’attaques spéculatives et de manipulations comptables comme dans le cas de la Grèce ?

00:44:30 Il y a l’exemple de l’Islande qui a refusé de payer une partie de ses dettes.

00:50:31 C’est tout de même incroyable qu’il n’y ait pas plus de réactions et que

nous continuions bien sagement à rembourser ces dettes ?

00:52:00 Donc le système américain va finalement faire faillite.. ? Vous aviez évoqué la date de 2014 pour la chute du dollar..

00:55:00 C’est donc la remontée des taux qui sonnera la fin de la récréation ?

00:56:20 Imaginons que le crash se produise aux Etats-Unis… Que va-t-il se passer ensuite ? Comment les événements vont-ils selon vous s’enchainer ?

00:59:35 Quel est le rapport entre les problèmes récents des pays émergents et l’annonce du « tapering » par la réserve fédérale ?

01:00:40 Et donc.. si ce crash se produit aux Etats-Unis.. Que va-t-il se passer ensuite ?

01:07:35 Et les conséquences pour les pays européens ?

On devrait absolument retourner au franc ! A ce franc qui est né le 05 décembre 1360 !

Le 5 décembre 1360, à Compiègne, le Roi Jean II crée une nouvelle monnaie, le «franc», de même valeur que la monnaie existante, la livre tournois. La pièce représente, sur la face, Jean II le Bon à cheval, galopant, l’épée haute, coiffé d’un heaume couronné sommé d’un lis, portant par-dessus sa cotte de mailles une cotte d’armes fleurdelisée ; le caparaçon du cheval est également brodé de fleurs de lys. Figure une inscription circulaire : IOHANNES DEI GRATIA • FRANCORV REX, traduit « Jean, par la grâce de Dieu, Roi Franc (Rois Libre) ».

Sur le revers, on y trouve une croix feuillue avec quadrilobe en cœur, dans un quadrilobe orné de palmettes et cantonné de quatre trèfles évidés. Figure une inscription circulaire : XPC VINCIT • XPC REGNAT • XPC INPERAT qui veut dire « le Christ vainc, le Christ règne, le Christ commande.

http://lesalonbeige.blogs.com/.a/6a00d83451619c69e201bb0897ef14970d-pi

Cette création est une réponse ironique à l’attitude méprisante des Anglais. Il reste que la situation financière du royaume devient tellement catastrophique que l’on battra monnaie sur du cuir pendant un certain temps.

Le franc a perduré comme monnaie de référence de la France jusqu’au 31 décembre 2001, dernier jour avant l’euro. Il subsiste dans les anciennes colonies françaises d’Afrique et du Pacifique ainsi qu’en Suisse (vestige de l’Union latine)…

Depuis la crise de 2008, on ne peut pas dire que les états aient cherché à réglementer la finance. Celle-ci semble ne pas risquer grand chose puisqu’elle tient l’information, comme l’explique bien Mauduit dans son livre ‘Main basse sur l’information.’

Le danger d’un effondrement est devenu même plus grand du fait de l’augmentation du nombre d’organismes de crédits à la consommation qui prêtent comme on le sait depuis longtemps, sans beaucoup de garantie. Les hommes politiques qui dernièrement ont été élus aussi bien en Grande Bretagne qu’aux USA ont semblé être des populistes mais les lobbyistes ont vite fait de les reprendre. C’est ainsi que Trump a promis plus de dérégulation alors que déjà le crédit est fourni dans ce pays que par 1/4 des banques mais 3/4 des établissements non bancaires (organismes de crédits qui empruntent aux banques centrales à presque 0% pour pouvoir prêter). Cela encourage les augmentations de dettes puisqu’à ce taux, mieux vaut placer son argent plutôt que de payer sa dette. Celui qui dispose de beaucoup de capitaux n’arrête donc pas d’augmenter ses bénéfices alors que celui qui travaille dans la production, stagne au niveau salaire. Il faut revoir le film « Inside Job » pour comprendre le système scandaleux de cette crise des subprimes.

Mais les grandes banques aujourd’hui restent affreusement exposées aux produits dérivés. Les responsables de la crise de 2008 n’ont pas été sanctionnés. Pas la moindre condamnation pénale. Cela s’explique par le fait que les membres des gouvernements se font embaucher ensuite par ces banques. Comme Tony Blair ou Barroso. Fillon en France n’est-il pas consultant chez Axa ? On socialise les pertes mais on privatise les gains. On ne peut pas appeler çà le libéralisme mais la ploutocratie. Pas étonnant à ce que Hillary Clinton ait été grandement financée par les milliardaires. Quand un pays n’intervient pas, cela donne la situation sociale du XIXème siècle avec masse laborieuse aux salaires très bas et restant dans la misère. Reste que le chômage ne risque pas de baisser en Europe puisque la banque européenne a pour fonction d’empêcher l’inflation. Si le chômage signale qu’il n’y a pas assez de monnaie en circulation, par contre l’inflation indique qu’il y en a trop. Pour sortir de cette impasse il faudrait que les pays retrouvent leur souveraineté politique. Celle-ci dépend pour l’instant de la souveraineté monétaire. Ce qui n’est pas normale. De plus, la monnaie ne devrait pas se vendre comme une marchandise. On ne devrait pas pouvoir coter la dette sur les marchés financiers internationaux. Et un état ne devrait pas pouvoir emprunter sur ces marchés mais créer lui-même sa monnaie. Car donner de l’argent aux banquiers, n’est-ce pas payer des gens qui ne produisent aucune richesse ? La dette publique est un moyen de domination qui permet par exemple de s’approprier discrètement des richesses des pays du tiers-monde (voir John Perkins). C’est une manière de coloniser un état d’une manière bien plus discrète.

Lire le livre de Frederick Soddy ‘Richesse, richesse virtuelle et dette’ (traduction de Jean Paul Devos).

Comme le chante Anne Roumanoff, la crise est bien là :

En 2023, les banques françaises sont-elles menacées et pourquoi se montrent-elles si réticentes aux retraits de leurs clients ? L’étude des comptes de la BNP et de la Société Générale montre qu’elles prêtent les dépôts de leurs clients bien au-delà de leurs fonds propres. En cas de crise, cela peut provoquer un retrait brutal et la faillite. En plus de ce risque, les comptes font apparaître, dans le hors bilan, des masses de produits dérivés qui représentent des montants 20 à 30 fois le PIB dans des opérations financières opaques et risquées. Autre problème : les obligations souscrites à des taux très bas ne valent plus rien, les épargnants s’en défont. Allons-nous vers un krach obligataire car les marchés obligataires de nos démocraties se sont écroulés dans les trois dernières années, perdant 40% de leur pouvoir d’achat depuis décembre 2020 !

https://tvl.fr/politique-eco-n0408-avec-jean-pierre-chevallier-banques-rien-ne-va-plus

Le 23 octobre 2017, le journal Die Welt a publié un article intitulé «Des économistes mettent en garde contre un risque de mille milliards d’euros pour l’Allemagne».

https://www.welt.de/finanzen/geldanlage/article169931094/Oekonomen-warnen-vor-Billionenrisiko-fuer-Deutschland.html

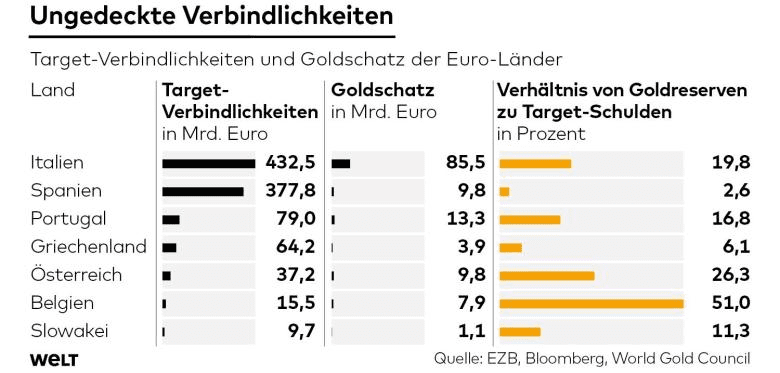

Deux des économistes qui s’y expriment, Sinn et Gerken, préconisent carrément de dégonfler les dettes Targets par un plan de remboursement, suivant un échéancier prédéterminé « par exemple en or ». Pourtant il n’y a pas assez d’or chez les débiteurs. Le nantissement des nouvelles dettes Target est par contre réalisable…

Ce tableau se lit ainsi : Les stocks d’or de la Banque centrale d’Italie ne permettent de couvrir que 19,8% des dettes Target de l’Italie – Ce pourcentage tombe à 11,3% pour la Slovaquie, 6,1% pour la Grèce et 2,6% pour l’Espagne…

Comme on le voit ci-dessus, le montant de 432 milliards d’euros est une dette pour la Banque d’Italie, et non une créance de 879 milliards d’euros,comme pour la Bundesbank. Mais il faudrait défalquer la contrevaleur des billets qu’elle a mis physiquement en circulation, que les spécialistes estiment d’environ 600 milliards d’euros. Ainsi, si l’Allemagne quittait la zone euro, elle se retrouverait avec un compte créditeur à la BCE garni de quelque 280 milliards d’euros. Par contre, si l’Italie quittait la zone euro, elle se retrouverait débitrice de la BCE d’environ 450 milliards d’euros, somme à laquelle il faudrait ajouter la contrevaleur des billets qu’elle a mis physiquement en circulation, que les spécialistes estiment d’environ 150 milliards d’euros. Elle se retrouverait donc avec une dette envers la BCE de quelques 600 milliards d’euros, immédiatement exigibles. Cela dit, la banque centrale italienne, en sortant de la zone euro, elle récupérerait les billets en euros qu’elle échangerait contre les nouveaux billets de la monnaie nationale rétablie. Mais cela ne représenterait pas la totalité des 150 milliards d’euros émis en billets car les gens des pays du Sud ont tendance à thésauriser les billets euro, et les Italiens ne souhaiteraient pas forcément les échanger contre des nouvelles lires.

Une chose est sûre, à la longue, des virements Targets seront rejetés « pour des raisons techniques ». Et on verra apparaître par exemple des cotations euro d’Espagne / euro d’Allemagne sur les terminaux Bloomberg ou Reuters. En fait, ce sera le signe que l’union monétaire n’existe plus. Mais la prise de conscience de la fin de l’euro sera un non-événement. Et lorsque des billets spécifiquement nationaux referont leur apparition, lires, francs, marks, ce sera perçu comme normal. Entretemps, ce sont des millions de chômeurs que ce projet fumeux aura jeté dans les rues et des pans entiers des économies des pays européens, jadis prospères, qui auront été détruits à tout jamais.

Les perspectives économiques et financières pour 2018 par Myret Zaki :

Pour Jean-Pierre Chevallier, la zone euro devrait se crasher à la fin de l’année.

http://chevallier.biz/2018/01/tous-mes-meilleurs-voeux-pour-2018/

L’histoire de l’Europe : année par année depuis 400 avant JC :